Gesetzliche Änderung 2026 für Lohnbuchhaltung und HR-Verantwortliche

Zum Jahreswechsel 2025/2026 treten wieder turnusmäßige Änderungen in der Lohnabrechnung und im Arbeitsrecht in Kraft. Betroffen sind u. a. neue Rechengrößen, Entgeltgrenzen sowie Vorgaben für Melde- und Abrechnungsverfahren. In diesem Überblick zeigen wir, worauf Sie in der Lohnbuchhalter und HR-Verantwortliche 2026 besonders achten sollten.

Lohnsteuerbescheinigung 2026: Wichtige Neuerungen für Arbeitgeber

Für die Lohnsteuerbescheinigung 2026 gelten erneut angepasste Formvorgaben sowie inhaltliche Präzisierungen. Die Änderungen betreffen unter anderem:

- neue bzw. geänderte Ausweisfelder

- formale Klarstellungen und

- technische Vorgaben für die elektronische Übermittlung.

Arbeitgeber sollten diese Anpassungen frühzeitig in ihre Abrechnungsprozesse integrieren, um fehlerhafte Meldungen und spätere Korrekturen zu vermeiden.

Lohnabrechnung: Checkliste

Zum Jahreswechsel müssen viele Aspekte der Lohnabrechnung sorgfältig überprüft werden. Eine Checkliste ist ein nützliches Werkzeug, um sicherzustellen, dass kein Detail übersehen wird. Laden Sie sich die Checkliste "Lohnabrechnung-Jahreswechsel 2025/2026" von Sage herunter.

Aktuelle Rechengrößen und Entgeltgrenzen 2026

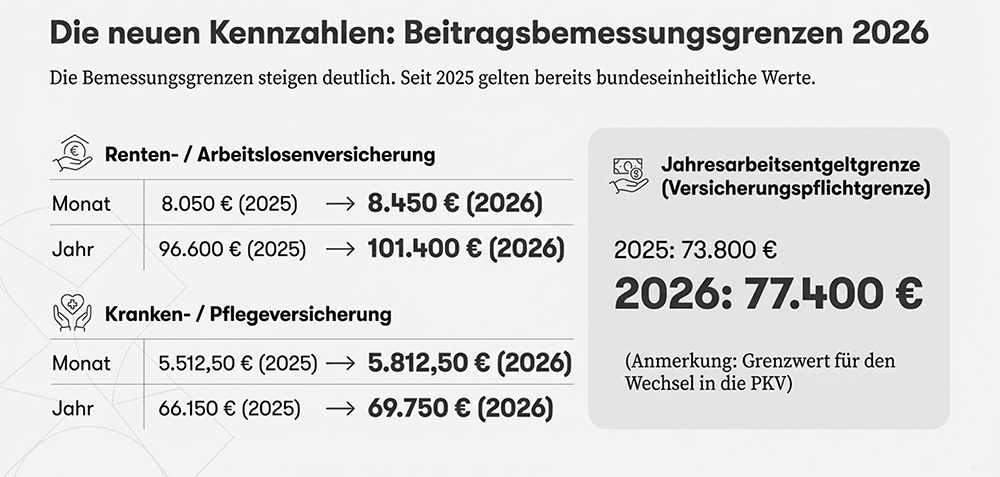

Auch im Jahr 2026 gelten die Rechengrößen in der Sozialversicherung weiterhin bundeseinheitlich. Für die Lohnabrechnung ab Januar 2026 gelten folgende Beitragsbemessungsgrenzen:

Alle Werte finden Sie in unserer Rechengrößenbeilage zum kostenfreien download.

Mindestlohn und Minijob-Grenze steigen ab 1. Januar 2026

Zum 1. Januar 2026 wird der gesetzliche Mindestlohn von 12,82 Euro auf 13,90 Euro je Stunde angehoben. Gleichzeitig steigt die Minijob-Grenze von 556 Euro auf 603 Euro monatlich.

Auch die Mindestausbildungsvergütung erhöht sich:

- 1. Ausbildungsjahr: 724 Euro

- 2. Ausbildungsjahr: ca. 854 Euro

- 3. Ausbildungsjahr: ca. 977 Euro

- 4. Ausbildungsjahr: ca. 1.014 Euro

ELStAM-Meldung und Unternehmensbasisdaten

Bereits Anfang 2024 waren Arbeitgeber verpflichtet, eine Initialmeldung an das Register für Unternehmensbasisdaten abzugeben. Da derzeit noch rund 25 % der erwarteten Daten fehlen, ist diese Meldung im ersten Quartal 2025 erneut einzureichen.

Kinderzahl in der Pflegeversicherung im Fokus

Unverändert wichtig bleibt auch 2026 die korrekt hinterlegte Kinderzahl in der Pflegeversicherung. Abweichungen zwischen den ELStAM-Daten und den Angaben zur Sozialversicherung können schnell zu falschen Beitragssätzen und späteren Nachforderungen führen.

Eine regelmäßige Kontrolle hilft, aufwendige Rückabwicklungen zu vermeiden!

E-Book Lohnwegweiser 2026

Alle Änderungen, Fristen und Checklisten hat Sage in einem E-Book für Arbeitgeber und speziell für Lohn- und Gehaltsabrechnung zusammengestellt.

Entgelttransparenzrichtlinie

Mit dem EU-Entgelttransparenzgesetz kommen neue Vorgaben zur Entgeltgleichheit auf Arbeitgeber zu. Ziel ist es, Lohnunterschiede zwischen Frauen und Männern transparenter zu machen und Diskriminierung abzubauen. Unternehmen müssen sich künftig auf erweiterte Auskunfts-, Dokumentations- und Berichtspflichten einstellen. Auch für die Entgeltstruktur und interne Prozesse kann dies Anpassungsbedarf bedeuten, der frühzeitig berücksichtigt werden sollte.

Was bedeutet das für Arbeitgeber?

- Entgeltstrukturen prüfen: Gehälter und Stellenprofile frühzeitig analysieren und anpassen.

- Stellenanzeigen anpassen: Gehaltsspannen transparent angeben.

- Abrechnungssysteme vorbereiten: Vergütungsdaten vollständig und auswertbar erfassen.

- Risiken vermeiden: Transparenzpflichten einhalten, um Bußgelder und Nachforderungen zu vermeiden.

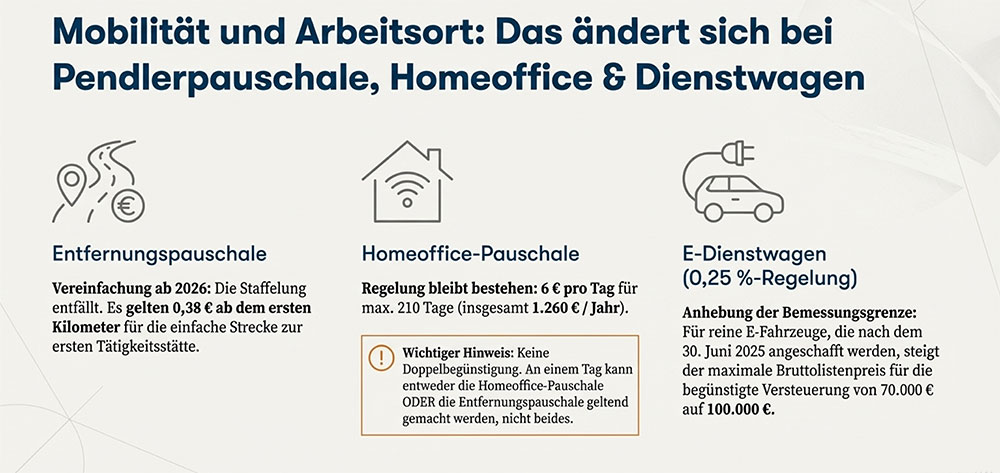

Elektrofahrzeuge und Pendlerpauschale

Für rein elektrische Dienstwagen gilt seit dem 1. Juli 2025 eine erhöhte Bruttolistenpreisgrenze von 100.000 Euro für die begünstigte Besteuerung des geldwerten Vorteils mit 0,25 Prozent nach der 1-Prozent-Regelung. Zuvor lag die Grenze bei 70.000 Euro. Die Staffelung bei der Entfernungspausale entfällt. Es gelten 0,38 € ab dem ersten Kilometer.

Homeoffice & mobiles Arbeiten 2026

Auch 2026 bleibt das Arbeiten von zu Hause steuerlich relevant. Arbeitnehmer können weiterhin die Homeoffice-Pauschale von 6 Euro pro Tag (maximal 1.260 Euro pro Jahr) als Werbungskosten geltend machen. Alternativ können bei Vorliegen eines anerkannten häuslichen Arbeitszimmers die tatsächlichen Raumkosten angesetzt werden.

Aktivrente

Die Aktivrente ermöglicht Beschäftigten nach Erreichen des gesetzlichen Rentenalters, weiterzuarbeiten und bis zu 2.000 Euro monatlich steuerfrei zu verdienen. Die Steuerbefreiung gilt ausschließlich für nicht selbständige, sozialversicherungspflichtige Beschäftigungen.

Die Einführung ist zum 1. Januar 2026 geplant, um längeres Arbeiten zu fördern und Fachkräfte im Unternehmen zu halten.